後払い決済アプリとは

後払い決済アプリとは、ネットショッピングなどを利用する際に、ユーザーがあとから利用金額を支払う決済サービスです。商品が発送され、実際に商品を確認した後にコンビニや郵便局で購入代金を支払えます。

後払い決済アプリを導入することで、クレジットカードを所有していない若者など顧客を広げることができ、顧客の取りこぼしを防げます。

ユーザー側にとっては、クレジットカード情報の入力や振り込みなどのわずらわしさを軽減できたり、商品を実際に確認してから支払える安心感があります。

人気の決済方法として近年市場規模が成長しており、導入検討のEC事業者も多いことでしょう。

後払い決済アプリはオンラインショップだけでなく、学習塾やフィットネスジムなど実店舗で発生する支払いや、毎月支払いが発生するサブスクビジネスでも支持されています。

今回は後払い決済アプリの種類やメリットを解説しながら、ビジネスモデルごとにおすすめサービスを紹介していきます。

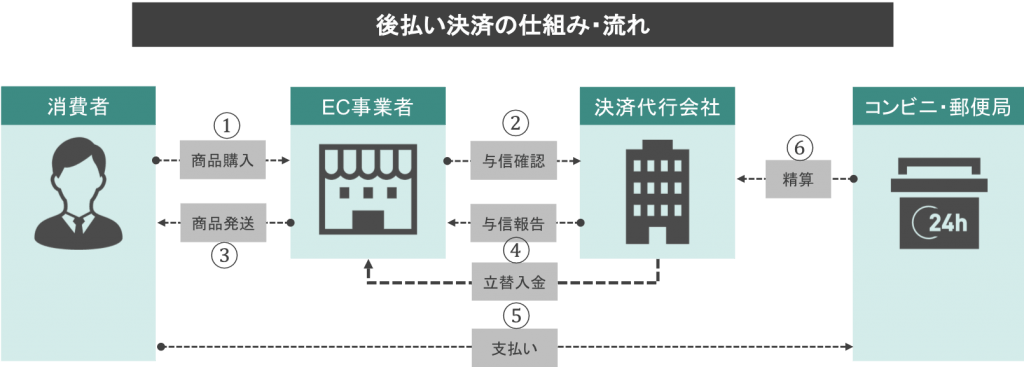

後払い決済の仕組み

後払い決済では、商品を購入する際に決済代行会社が中間に入り、代金の立て替えをします。その後、消費者が商品を受け取ってからコンビニや郵便局などの決済窓口で代金を支払います。従来の前払いの決済サービスと異なり、事前に決済情報の登録が必要ない決済方法です。近年のトレンドである後払い決済アプリでは、チャージ型のスマホ決済などで代金を支払います。

後払い決済の2つの種類

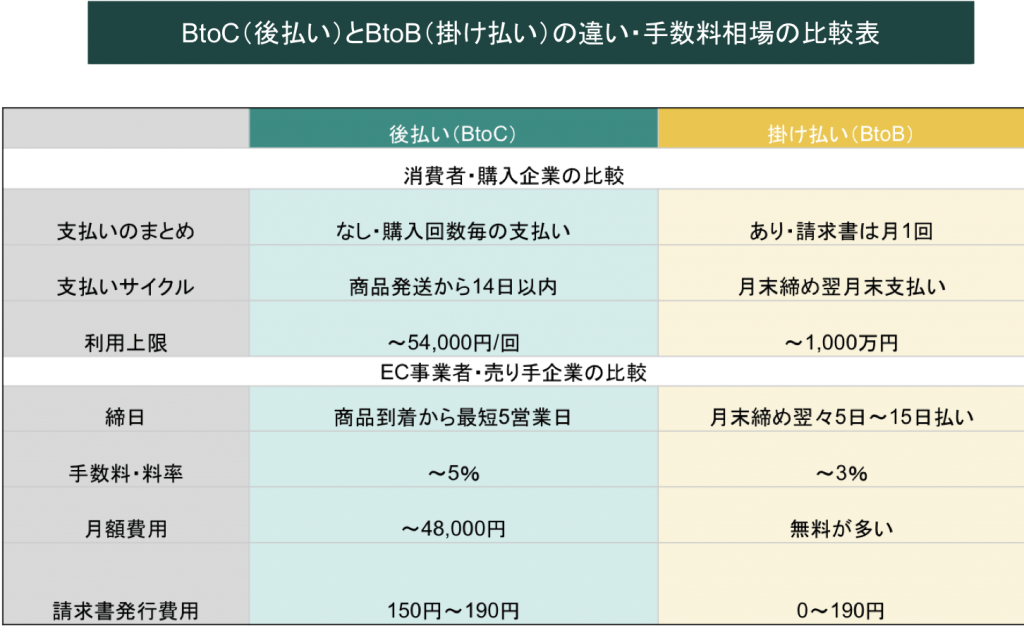

「後払い」という言い方はBtoC取引で使用し、BtoB取引では「掛け払い」といいます。両者の違いを手数料や費用相場を比較しながら解説します。

後払い(BtoC)と掛払い(BtoB)を比較

後払い(BtoC)と掛け払い(BtoB)の違いは代金を後で支払うという点では同じですが、上記のような違いがあります。法人向けの掛け払い(BtoB)は会社間の与信が行われていることや、決済金額が後払い(BtoC)に比べて高額になることから手数料の比率が下げられていることが想定されます。

掛け払い(BtoB)では月額費用が無料であることが多く、後払いでは取引額に応じてさまざまなプランがあるのが一般的です。手数料は後払いでは最大5%が多いです。

法人取引の場合、請求書を何度も発行していては互いに多くの手間がかかるため、請求書は月に1回で合算して処理を行うのが一般的です。

後払い決済アプリの種類・取引業界マッピング

後払い決済アプリは未回収リスクへの保証が付帯していたり、サポート体制が充実している場合、手数料が高くなると推定されます。

上記のマッピングでは手数料を最大値で記載しています。決済額に応じて料金プランが変わることもあり、マッピングと実際の手数料が異なる場合もあります。各サービスの公式HPで料金プランを確認し、必要に応じて見積もりを依頼して自社にとってお得なサービスを選びましょう。

EC事業者や実店舗が後払い決済アプリを導入する4つのメリット

EC事業者や実店舗が後払い決済アプリを導入するメリットを3つ紹介します。

メリット1:クレジットカードを持たない客層への販売機会の拡大

後払い決済アプリを導入する最も大きなメリットは、販売機会の拡大による売上アップです。

これまでは「支払い方法がクレジットカードのみ」というECサイトが一般的でした。しかし、近年はキャッシュレス決済の種類が増え、利用者が増えています。クレジットカードを持っていたとしても、「個人情報が漏えいする不安」「決済情報の登録が面倒」「移動中でクレジットカード番号をすぐに入力できない」という抵抗感から利用しない人もいます。

後払い決済アプリの導入によりさまざまな決済方法に対応することで、クレジットカードを所有していないユーザー、クレジットカード以外の支払い方法を好むユーザーにアプローチできます。

メリット2:未回収リスクや業務負荷の軽減

次なるメリットは未回収リスクを防げることです。

後払い決済には、ユーザーが支払いを忘れたり、故意に支払わなかったりするリスクがあります。この場合、入金の記録・管理や督促などをしなければなりません。業務が煩雑になりもし督促漏れが発生した場合、未払い分が自社の負担になってしまいます。

後払い決済アプリを導入することで料金の督促や管理を代行してくれるため、自社の業務負担を減らせます。未回収保証つきのサービスもあり、未回収リスクを軽減できます。

メリット3:競合との差別化

競合が後払い決済を導入していない場合は、自社が導入することで差別化できます。支払方法が多いとお客様の購入のハードルが下がり選択してもらえる可能性が高まります。

メリット4:後払い決済のユーザー側メリット

後払い決済はユーザーにとっても大きなメリットがあります。

「余裕をもって支払いができる」「クレジットカードの不正利用を防げる」「手元に現金がなくても購入できる」などのメリットがあります。

ユーザー側から見ても、受注生産や限定品など今すぐ欲しい商品の購入において、機会損失を防げます。また、人間心理には「未来の支出を過小評価する」という傾向があります。後払い決済の導入により、客単価が高くなることは事業者側にとっても歓迎すべきメリットです。

EC事業者や実店舗が後払い決済アプリを導入する2つのデメリット

EC事業者や実店舗が後払い決済アプリを導入するにあたり、デメリットも把握しておきましょう。

デメリット1:決済代行会社へ支払うコストの発生

後払い決済の導入にあたり後払いアプリを利用する場合、導入や運用にコストがかかります。しかし「初期費用」「月額費用」「決済手数料」などを支払ってでも、後払い決済を導入するメリットは十分にあると言えます。コストを比較して自社に適したサービスを選びましょう。

デメリット2:代金未回収のリスク

後払い決済では代金が未回収になるリスクがあります。後払い決済サービスによっては未払い保証がついていないサービスもあります。またクレジットカードとは違い、信用情報機関において未払いの情報が共有されないため、他社で未払いがあるお客様かどうかが分かりません。未回収リスクを避けるために、未払い保証や与信審査があるサービスを選びましょう。

後払い決済とほかの決済方法の違い

ここまで後払い決済について紹介してきましたが、後払いのほかにも、ECサイトにはクレジットカードや代金引換などの決済方法があります。

| ユーザーにとってのメリット | ユーザーにとってのデメリット | |

| クレジットカード | ・使えるサイトやお店が多い ・入金の管理も楽 | ・不正利用や紛失のリスクがある ・審査に通らず、作れない人もいる |

| 代金引換 | ・クレジットカードや後払いと違い、使いすぎの心配がない ・コンビニ決済(前払い・後払い)と違い、家から出ずに支払いができる | ・割高な手数料がかかる ・置き配ができない |

| コンビニ決済(前払い) | ・後払いと違い、使いすぎの心配がない ・後払いよりも入金の管理が楽 | ・手元にお金がないと使えないため、限定商品などを買い逃すかもしれない ・購入する前にコンビニに支払いに行かなければならず、手間がかかる |

後払い決済アプリは、クレジットカード、代金引換、前払いによるコンビニ決済のデメリットを回避してくれる手段であると考えられます。ユーザーにとっての後払いのメリット・デメリットを踏まえ、購入のハードルを下げられるような決済方法を導入しましょう。

後払い決済アプリの比較ポイント

後払い決済アプリを選ぶ際の8つの比較ポイントを紹介します。

・費用

・キャンセル・返品への対応

・未払いへの保証はあるか

・決済方法や課金方式

・入金サイクル

・既存システムとの連携

・セキュリティ対策

1.導入目的に合うか

まずは「なぜ後払い決済アプリを利用するか」という自社の導入目的と要件を確認しましょう。

・顧客の利便性を上げて売上アップを狙いたい

・請求書発行など決済にかかる業務負担を軽減したい

・商品代金未払いなどのリスクを軽減したい

・なるべく決済手数料の少ないサービスを選択したい

上記のように、決済サービスを導入する目的はさまざまです。

例えば、請求書発行や未払い督促などの業務を負担したいのであれば、支払い管理がわかりやすいサービスであるかを確認するとよいでしょう。代金の未回収リスクを軽減したいならば、リスク保証の付帯したサービスを選ぶようにします。

後払いサービスは各社それぞれに特徴が異なるため、それらに対応した後払い決済アプリであるか確認してから導入することをおすすめします。

企業規模が大きくなれば社内の顧客データベース・会員管理システムの連携や請求件数・社内フローなど、さまざまな部門を横断した要件整理が必要になるケースもあります。

そのため、まずは求める決済方法・機能・他システムとの連携などを整理したうえで、社内の関連部署に相談しながらサービスを比較・検討しましょう。

2.費用

後払い決済アプリでは、次のような費用がかかります。これらの費用や手数料をサービスごとに比較し、自社にとってお得に使えそうなサービスを選びましょう。

| 初期費用 | 導入時に支払う費用で、無料のサービスも多い |

| 月額料金 | 毎月かかる固定費で、いくつかのプランに分かれていることが多い |

| 決済手数料 | 決済金額に対して〇%、1件〇〇円、などの手数料が発生する |

| 請求書の発行手数料 | 購入者に請求書を発行した際に発生する手数料 |

決済の金額・回数が多いなら、初期費用や月額料金よりも決済手数料や請求書の発行手数料が割安なサービスを選ぶとトータルでコストを削減できるでしょう。

逆に決済の金額・回数が少ないなら、決済ごとの手数料よりも初期費用や月額料金が抑えられた、小規模向けの料金体系になっているかを重視するとよいでしょう。

具体的にどれくらいの決済を想定しているか、決済単価や顧客数をもとにシミュレーションして費用を試算することをおすすめします。後払い決済アプリによっては、費用は見積もりを依頼して提示されることもあります。そのためどれくらいの決済を見込んでいるかは、なるべく正確に把握するようにします。

3.キャンセル・返品への対応

ユーザー側が購入キャンセル・返品した場合の後払いサービス事業者の対応や手数料についても、チェックしておきます。

通常、ユーザーが商品を注文して後払いの与信が通過した時点で取引は成立となります。それでもキャンセルや返品がされた場合、売上はゼロにもかかわらず、後払いサービス事業者に1件あたり数百円の請求書発行などの手数料が発生してしまうことがあります。その場合、自社にとって手数料は大きな負担となってしまいます。

それらのキャンセル・返金にかかる手数料をユーザー側に請求する仕組みが整っているのかどうか、自社からみても管理しやすくなっているのかどうか、確認しておくとよいでしょう。

4.未払いへの保証はあるか

後払い決済では、代金の未払いリスクをゼロにできません。代金回収を代行してくれるサービスもありますが、すべての代金を回収できるとは限りません。自社側で顧客に督促をしなければならない場合、大きな業務負担となる可能性があります。

後払いサービスを利用されたものの、回収できなかった未払い代金を保証してもらえるかどうかについても確認しておきましょう。

5.決済方法や課金方式

幅広い決済方法に対応している総合決済代行、サブスク・継続課金に強いBtoB決済代行サービスなど、後払い決済アプリを提供している各社それぞれに特徴があります。

決済方法にはクレジットカード決済やキャリア決済、コンビニ決済、スマホ決済などがありますが、販売をする商品やサービスによって導入するべき決済方法が異なります。想定されるユーザーをイメージし、ユーザーのニーズに沿ったものを選びましょう。

特に若年層はクレジットカードの利用率が低いです。多様な決済方法に対応したサービスを選び、ユーザーにとっての利便性を高めることが大切です。

6.入金サイクル

小規模店舗や個人事業主の場合は特に、入金サイクルの確認も大切です。

売上が自社の口座に入金されるまでの期間が長ければ長いほど、経営を圧迫してしまう恐れがあるためです。

資金が少ないうちは入金サイクルがキャッシュフローに大きく影響するため、最短翌日入金のSquareリンク決済のような、入金サイクルが短いサービスを選ぶようにしましょう。

7.既存システムとの連携

外部システムとの連携も事前に確認するべきポイントです。決済代行サービスは請求管理・販売管理システム・会計ソフト・SFA(営業支援システム)・CRM(顧客関係管理システム)など、外部ツールと連携できなければ、効率化にはつながりません。

自社で利用しているシステムと連携できるのかを確認すること、自社の主要システムと連携できるサービスを洗い出すことが大切です。

8.セキュリティ対策

クラウド型システムの場合、どこからでもアクセスできるためPCの紛失・情報漏えいやハッキングのリスクがあります。

どのような認証方式でアクセスできるのか、権限設定やIP制限などのセキュリティ対策を確認しましょう。個人情報の取扱いやデータ管理に関する認証取得についても確認することをおすすめします。

BtoCにおすすめの後払い決済アプリ(サービス)6選

BtoC向けにおすすめの後払い決済アプリを紹介します。

| サービス名 | イメージ | 初期費用 | 月額費用 | 手数料 | 請求書発行料金 | 対応決済 |

| ベリトランス後払い | 無料 | 0円~45,700円 | 4.7%~2.7%(非課税) | 118円~220円 | 【対面での支払い】 コンビニ/郵便局 【スマートフォンアプリ での支払い】 LINE pay/楽天銀行/ファミペイ/d払い 各アプリから請求書バーコードを読み取って支払い | |

| スコア後払い |  | 0円 ※無料 | 0~45,000円 | 2.7%~4.7% | 83円~ | コンビニ/請求書払い 郵便局 |

| GMO後払い | お問合せ | 1,000円 | 4.0% | 封筒型:180円/1取引 はがき型:150円/1取引 | コンビニ/請求書 | |

| 後払い.com 口座振替サービス |  | 個別見積り | 個別見積り | 個別見積り | 個別見積り | 口座振替 |

| 届いてから払い | 個別見積り | 個別見積り | 個別見積り | 個別見積り | 口座振替/郵便振替/銀行振込 | |

| 楽たす回収 | 無料 ※振込代行サービス「楽たす振込」 と同時申込が条件 | 1,000円(税抜) ※振込代行サービス 「楽たす振込」 と同時申込が条件 | 口座振替 120円/件(税抜) | お問合せ | 口座振替 |

BtoBにおすすめの後払い決済アプリ(サービス)10選

BtoBにおすすめの後払い決済アプリを紹介します。BtoB向けの掛け払いサービスを導入したい事業者は参考にしてください。

| サービス名 | イメージ | 初期費用 | 月額費用 | 決済手数料 | 請求書発行費用 | 与信限度額 | 審査時間 | 個人事業主 | 連携カート |

| RP掛け払い |  | 0円~ ※無料 | 0円~ ※無料 | 0.5~2.9% | 0円~ ※無料 | 問い合わせ | 問い合わせ | 問い合わせ | CAM MACS Salesforce |

| Paid(ペイド) |  | 0円 ※無料 | 0円 ※無料 | 0.5~3.1% | 125円 | 1,000万円 | 最短即時~3営業日程度 | 〇 | Bカート/makeshop ECBB/ebisumart EC-CUBE/One’s Closet/EverCart |

| 請求まるなげロボ |  | お問合せ | お問合せ ※請求数で変動 | 1.0%~ | 0円 | 問い合わせ | 問い合わせ | 〇 | CAM MACS Salesforce |

| BtoBクレカオールライトプラン |  | 0円※無料 | 0円※無料 | ~2.24% | ― | カード会社による | 約14営業日 | 〇 | ✕ ※ECカート接続実績も有り、 個別相談にて対応可能 |

| GMO掛け払い | 0円※無料 | 0~1.4万円 | 0.5~3.4% | 150~180円 | 1,000万円 | ~1週間 | 〇 | ebisumart | |

| NP掛け払い | 0円※無料 | お問合せ | 1.2~3.6% | 190円 | 300万 | 企業与信:3営業日 取引与信:~2時間 | 〇 | Bcart/makeshop BtoB ebisumart/楽楽B2B | |

| 掛払い.com |  | 0円※無料 | お問合せ | 1.2~3.6% | 190円 | 上限なし | 企業与信:当日 取引与信:即時~2時間 | 〇 | 楽楽B2B |

| マネーフォワード ケッサイ |  | 0円※無料 | お問合せ | 0.5~3.6% | 190円 | 1,000万 | 企業与信:2営業日 取引与信:即時 | 〇 | Bcart/ebisumart |

| クロネコ掛け払い |  | 0円※無料 | お問合せ | 2%~5% | 0円 | 60万円 | ~1営業日 | 〇 | Bcart/ebisumart |

| インフォマートの掛売決済 | 0円※無料 | 0円~ | 0.5~3.5% | 問合せ | 1,000万円 | 最短数秒~2営業日以内 | 〇 | ✕ |

【番外編】経理フロー改善に役立つビジネスクレカおすすめ3選

JCB Biz ONE – 最大40,000円相当プレゼントキャンペーン実施中

- リリース記念キャンペーンで最大40,000円相当のポイントプレゼント!

- 一般カードは年会費永年無料。ゴールドは初年度無料&条件達成で翌年度も無料

- いつでもどこでもポイント1%還元!優待店のご利用で最大10.5%還元!

- 発行に必要なのは本人確認書類のみ!登記簿謄本・決算書など不要で簡単に申し込み

- 最短5分でカード番号発行ができるビジネスカード ※個人名義口座の場合

JCB Biz ONEは2024年9月24日(火)に新登場した、個人事業主やフリーランス、店舗オーナー向けのビジネスカードです。

経費精算の効率化やキャッシュフローの改善に役立ち、あなたのビジネスをサポートできる1枚です。

事業用の支払いをBiz ONEにまとめることで、ビジネスとプライベートの仕訳が簡単になります。

JCB × クラウド会計ソフト = 会計処理業務を自動化!

カード利用明細を会計ソフトに自動入力でき、最大90%の作業時間短縮に繋がります。

経費精算の効率化やキャッシュフローの改善に役立ち、ビジネスの成長をサポートする1枚です。

さらに、年会費無料(※1)&リリース記念キャンペーンで最大40,000円相当のポイントプレゼント!(※2)

(※1)一般:永年無料 ゴールド:初年度無料&条件付きで翌年度無料

(※2)JCBプレモカード OkiDokiチャージに交換した場合。交換商品によって異なります。

個人名義口座でのお申し込みなら最短5分でカード番号発行!

すぐにAmazonなどのお支払いに使用できます。

登記簿謄本・決算書類不要で本人確認書類のみでお申し込み可能です。

他にも、JCBならではの手厚いサポート・特典も充実しています。

| 年会費 | ポイント交換 | 利用限度額 | 還元率 |

| 一般:永年無料 ゴールド:初年度無料 翌年度以降:5,500円(税込) ※年間100万円以上 利用で翌年度も無料! | OkiDokiポイント | ~500万円 ※所定の審査あり | 1%~最大10.5% ※常時2倍還元。 ※優待店利用で 最大21倍還元 |

三井住友カード ビジネスオーナーズ 一般

- 年会費:永久無料

- 利用限度額:~500万円

- ポイント還元率:0.5~1.5%

三井住友カード ビジネスオーナーズ 一般は最大18枚までのパートナーカードを発行できます。ETCやiD専用カードなどの追加もでき、ビジネスのさまざまなシーンで役立つでしょう。複数人の従業員にカードを持たせたい中小企業、出張や交通機関の利用が多い個人事業主などにおすすめです。

年会費が永久無料、ポイント還元率は通常利用で200円につき1ポイント、条件達成で特約店での利用で200円につき3ポイント。最大1.5%にもなり、ポイント還元率の高さが魅力といえます。

アメリカン・エキスプレス・ビジネス・グリーン・カード

- 年会費:13.200円

- 利用限度額:利用状況により変動

- ポイント還元率:1%

アメリカン・エキスプレス・ビジネス・グリーン・カードはポイント獲得の機会が多いビジネスカードです。入会後の条件達成でつくボーナスポイントが多く、合計で4万ポイントを獲得可能。ポイント還元率が1%と高めなこと、入会後も知人の紹介で7,500ポイントがもらえることなど、ポイントを貯めやすいカードです。

ロボットペイメントの「請求管理ロボ」との連携が充実している点もメリットです。請求書の発行から催促まで一元管理できるシステムで、導入支援費用が無料になる、対象プランが15%になるなど、会員専用の優待プランが用意されています。掛売の機会が多い企業、請求業務の効率化を考えている企業におすすめのシステムで、会員優待プランを利用することで、ビジネスカードの割高な年会費をカバーできます。

後払い決済アプリで業務効率と売上を高めよう

後払い決済アプリを導入することで、代金回収業務の効率化や売上アップを図れるでしょう。業務効率化のためには機能が充実したサービス、自社の既存システムと連携できるサービスを選び、売上アップのためには多様な決済方法に対応したサービスを選ぶことが大切です。

本記事で紹介をしたように、後払い決済アプリにはさまざまな種類があり、料金プランも各社異なっています。各決済サービスの特徴や月額費用などを比較し、自社に合ったサービスを選びましょう。